Home > Blog > Consejos > [CASO DE USO] Estrategia omnicanal en el sector seguros

Hoy en día, la elección de un seguro no es fácil para el asegurado. Las opciones son extremadamente numerosas en el mercado y para cada una de ellas, la cantidad de contratos diferentes es impresionante. Los precios, el servicio postventa, las garantías… Todos ellos son criterios que cuentan para los futuros clientes y que alargan, incluso más, sus Customer Journey (es decir, su camino hacia la contratación). Es por eso que es necesario tener una estrategia omnicanal.

Por su parte, las aseguradoras también se enfrentan a este complejo contexto. Los Acquisition Managers deben encontrar una manera de destacar sobre los demás competidores. Deben abordar sus campañas de una manera específica en cada etapa del Customer Journey.

DESCARGAR LIBRO BLANCO: LA UNIFICACIÓN DEL CUSTOMER JOURNEY

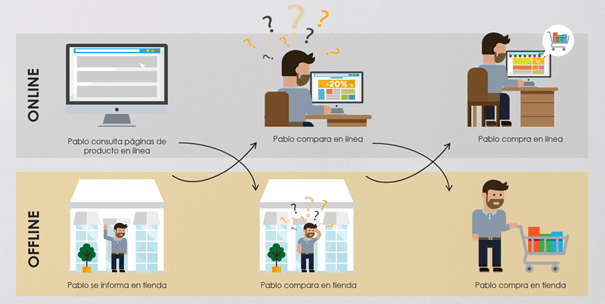

Históricamente, estas compañías siempre han usado intermediarios físicos, como pueden ser las corredurías de seguros, para vender sus servicios. Este sigue siendo el caso hoy en día, y está plenamente justificado, por la compleja naturaleza técnica del servicio y la consecuente necesidad del consumidor de ser asesorado por un interlocutor «humano» y experto. Entonces, si las campañas lanzadas por los Acquisition Managers son online y las suscripciones son administradas de manera offline por corredurías, ¿cómo podemos saber qué impacto tienen estas campañas online en dichas suscripciones offline?

El desafío será recopilar y reconciliar exitosamente todo el histórico de marketing del cliente para identificar su recorrido. Para ello hay que vincultar los medios online y los intermediarios offline, lo cual forma parte de tener una estrategia omnicanal.

Cómo aplicar la estrategia omnicanal

Para atraer potenciales clientes, se deben preparar campañas de display. Del mismo modo, para dirigirse al target apropiado, hay que utilizar los datos colectados por uno de los partners. En el caso de los seguros podría ser un especialista en ventas de motocicletas. Posteriormente hay que crear el segmento «target», para ello se implementa un tag en la página de consulta de ofertas de la web especializada. Cuando el tag salte, se sabrá que esos usuarios están a punto de comprar, en este caso, una moto. Existe la posibilidad de que algunos de los que finalmente compren tengan un gran interés por contratar un seguro. Ahí es donde hay que actuar.

Hay que lanzar campañas al público objetivo, ya que reaccionará y acabará navegando por el sitio para finalmente solicitar un presupuesto. Con esto se consigue que los usuarios dejen sus números para que vuelvan a ser contactados, unos datos muy valiosos. Unos días después del lanzamiento de las campañas, los consumidores que han realizado la compra y que han sido impactados por el display, seguramente acaben pidiendo cita con uno de los agentes de la compañía aseguradora. Lo que quieren es asegurar la compra que acaban de realizar.

Estas citas para ir al establecimiento se hacen porque los usuarios no están seguros de lo que realmente quieren. El broker los orienta y les propone un presupuesto para el seguro que deseen. Cuando finalmente se convence a los consumidores, contratan un nuevo seguro. El agente ha generado la compra, pero ¿cómo puede la aseguradora establecer el vínculo entre la campaña de display y la venta en la correduría? En la práctica, cuando el corredor consigue firmar el contrato, la solución tecnológica de la aseguradora es capaz de:

- Identificar el ID de cliente y añadir a su historial de marketing la interacción con la campaña display de algunos días antes.

- Atribuir la venta en el establecimiento al corredor en cuestión gracias a una identificación única del corredor, que se envía a través de la URL, y a una tabla de correspondencia que más tarde hará el vinculo entre la identificación y el nombre del corredor.

Si el corredor no genera la venta, pero el usuario la realiza más tarde desde su casa, se considerará como una interacción más en el Customer Journey. Esta reconciliación permitirá a los responsables de marketing analizar cómo influencian las campañas online a sus ventas offline y viceversa. Es decir, dicha reconciliación permitirá medir el rendimiento de todos los canales involucrados a lo largo del Customer Journey y hacer comparaciones entre ellos a través de su Customer Data Platform (CDP). Un Acquisition Manager, podrá observar el vínculo entre los medios y el corredor e identificar los medios que influyen en la contratación que se produce de manera offline.

Por otro lado, se podrá llevar a cabo un análisis de los KPI de rendimiento (ventas, ingresos, tasa de rebote y conversión, etc.) para cada uno de los agentes, que al mismo tiempo estarán agrupados en el canal «corredor» y podrá ser comparado con los otros canales de adquisición. En resumen, este análisis permitirá tener una visión más global y más precisa del Customer Journey. Podrá refinar sus mensajes y sus objetivos de acuerdo con los resultados observados.

DESCARGA EL LIBRO BLANCO PARA APRENDER TODO SOBRE EL CUSTOMER JOURNEY

Esta estrategia omnicanal, esta visión detallada, que aprovecha el conocimiento de cada una de las contribuciones y su impacto en las suscripciones, permitirá tener todas las herramientas para optimizar la estrategia de adquisición y los presupuestos. Así se hace despegar el crecimiento data-driven de un negocio.

Condiciones técnicas para implementar la estrategia omnicanal

1. Analizar el rendimiento de cada uno de los corredores

El asegurador deberá poder enviar una identificación única para cada «corredor» (proveedor de tráfico) en la URL de la página de destino. En este caso, el formulario de contratación que el corredor completará en lugar del cliente. En ese momento, se recibirá una ID de corredor dentro de la solución tecnológica que más tarde se vinculará a un nombre de corredor y a un canal de adquisición. Esto permitirá analizar en detalle y rápidamente las métricas de rendimiento de cada corredor.

2. Reconciliar el histórico online y offline

Para reconciliar el Customer Journey, del canal online (solicitud de información) y del offline (acción del corredor), es necesaria una clave de reconciliación personal y única. La tendremos que poder recuperar tanto online como offline. Se puede utilizar el número de teléfono u otro identificador personal único. Hablamos del mail o de la concatenación de fecha de nacimiento, código postal y fecha de expedición del permiso de conducir.

3. Sincronización de los tags

Si el formulario online del sitio web de la aseguradora es de tipo one page, es decir, AJAX (Asynchronous JavaScript and XML). El contenido se carga dinámicamente poco a poco en una sola página. Esta página única implica que no es posible solicitar los 4 tags asíncronos relacionados con las etapas que nos gustaría medir, porque cada paso del formulario no requiere una nueva carga de la página.

Tendremos que combinar un tag asíncrono que se cargará al visitar la página, y después varios tags síncronos en cada etapa del formulario para identificar potencialmente los problemas de churn.